Цього вересня ФРС знизило ставки на 50 відсоткових пунктів. Багато пасивних інвесторів чекало, що це призведе до подорожчання US treasuries, але марно(

Раніше ми трохи писали на цю тему та розповідали в спільноті самостійних інвесторів iTalks. Але зараз, за допомогою ШІ, вирішили розібратися детальніше.

Давайте разом розбиратися, чому це так відбулося та які можливі варіанти подальших подій для US treasuries зі строком погашення 10+ років.

У 2024 році на ринок US treasuries найбільший вплив мають такі ключові чинники:

1. Політика Федеральної резервної системи (ФРС)

ФРС продовжить відігравати центральну роль у формуванні ринку Treasuries через свою політику процентних ставок і програму кількісного згортання (quantitative tightening). Ключові моменти:

- Процентні ставки: Рішення щодо підвищення або зниження ставки федеральних фондів напряму впливає на дохідність державних облігацій. Якщо ФРС продовжить утримувати високі ставки, це створить тиск на підвищення дохідності Treasuries.

- Згортання балансу ФРС: Зниження обсягів покупки облігацій (quantitative tightening) збільшить пропозицію US treasuries на ринку, що може призвести до зростання дохідності.

2. Інфляційні очікування

- Темпи інфляції і очікування інвесторів щодо її майбутнього розвитку впливають на попит на US treasuries. Чим вищі інфляційні очікування, тим більший тиск на зростання дохідності, оскільки інвестори вимагатимуть компенсації за знецінення грошей.

- ФРС має ключову роль у стримуванні інфляції, тому ринок уважно стежитиме за будь-якими сигналами з боку центрального банку щодо перспектив інфляції.

3. Економічне зростання або рецесія

Стан економіки в 2024 році стане визначальним фактором для ринку US treasuries:

- Сценарій сильного зростання економіки: Якщо економіка продовжить зростати сильними темпами, попит на безпечні активи, як US treasuries, може знизитися, що призведе до підвищення дохідності.

- Рецесійний сценарій: У випадку економічного спаду, інвестори будуть шукати більш безпечні активи, що може знизити дохідність облігацій через підвищений попит на них.

4. Бюджетний дефіцит та обсяги випуску US treasuries

Зростання бюджетного дефіциту США вимагає від уряду збільшувати обсяги випуску державних облігацій, що також тисне на ринок. Якщо пропозиція US treasuries зростає, то для залучення інвесторів потрібно підвищувати дохідність.

5. Геополітичні ризики та глобальні економічні умови

Глобальні ризики, такі як війни, напруження в міжнародних відносинах, зміни на енергетичних ринках, впливатимуть на поведінку інвесторів:

- У випадку загострення конфліктів або фінансових криз попит на безпечні активи, зокрема US treasuries, може зростати, що тиснутиме на зниження дохідності.

- Слабке глобальне економічне зростання може підсилити попит на облігації США, оскільки вони залишаються одним з найбезпечніших активів у світі.

6. Долар США і міжнародний попит

Сильний долар може знизити попит на US treasuries серед іноземних інвесторів, що призведе до підвищення дохідності. Водночас слабкий долар підвищує привабливість цих облігацій для іноземців, знижуючи дохідність.

7. Кредитоспроможність уряду США

Хоча США мають репутацію висококредитоспроможної країни, дебати щодо підвищення стелі державного боргу або політичні суперечки можуть викликати короткочасні хвилювання на ринку. Хоча дефолт малоймовірний, такі ризики можуть тимчасово підвищити дохідність US treasuries.

8. Вплив виборів 2024 року

Зміни в уряді можуть вплинути на міжнародні відносини та глобальні ринки. Інвестори в облігації можуть реагувати на такі зміни, зважаючи на те, як новий уряд буде взаємодіяти з іноземними кредиторами, торговельними партнерами та глобальними фінансовими інституціями. Це вплине на попит на облігації та їхню дохідність. З огляду на наміри демократів підвищувати соціальні та інфраструктурні витрати, а республіканців - зменшувати корпоративні податки, це призведе до потреби федерального уряду залучати кошти, що також не сприяє зменшенню їх дохідності.

Таким чином, більшість вищенаведених факторів обмежує зменшення дохідності = має мало причин для здорожчення US treasuries в 2024 році

Маємо також взяти до уваги, що:

- це відбувається не вперше в історії США. У 2024 році ринок казначейських облігацій США переживає масштабний розпродаж, подібний до ситуації 1995 року, коли ФРС вперше скоротила ставки після підвищень. Поточне підвищення дохідності дво- і десятирічних облігацій пов'язане з очікуванням, що стійка економіка США обмежить можливості ФРС для значного зниження ставок.

- "Настрої" державних облігацій США "експортується" в інші країни. Глобальний розпродаж облігацій охопив Японію, де дохідність 40-річних державних облігацій досягла найвищого рівня з 2008 року. Причини зростання дохідності включають зміцнення економіки США, очікування більш тривалої політики високих ставок Федеральної резервної системи та можливий вплив виборів у США. Дохідність японських облігацій зростає також на тлі очікувань нормалізації політики Банку Японії та невизначеності щодо майбутніх виборів у нижню палату парламенту Японії. Політичні фактори і слабкість єни додатково підсилюють ціни на облігації та тиск на ставки.

Прогнозування майбутньої дохідності 20-річних US Treasuries (облігацій США) на кінець року можна здійснити за допомогою кількох підходів:

-

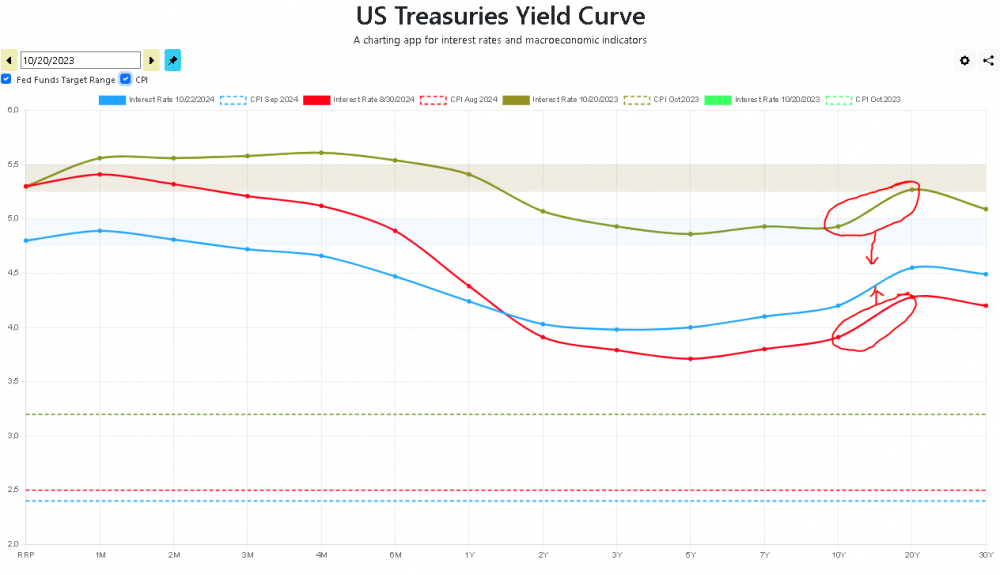

Аналіз поточних ринкових ставок: Поточна дохідність довгострокових Treasuries є відправною точкою для прогнозу. Станом на жовтень 2024 року дохідність 20-річних Treasuries перебуває на підвищеному рівні через активну боротьбу Федеральної резервної системи (ФРС) з інфляцією. Поточна ставка федеральних фондів (Fed Funds Rate) теж відіграє важливу роль у встановленні довгострокових ставок.

-

Інфляційні очікування: Прогнози майбутньої інфляції сильно впливають на дохідність довгострокових Treasuries. Якщо інвестори очікують зростання інфляції, вони вимагатимуть вищої дохідності для компенсації знецінення грошей. Навпаки, якщо очікується стабілізація інфляції, дохідність може знижуватися.

-

Монетарна політика ФРС: Політика ФРС щодо процентних ставок і загальний напрямок монетарної політики впливає на криву дохідності. Якщо ФРС продовжить підтримувати високі ставки для стримування інфляції, це може зумовити подальше зростання дохідності довгострокових Treasuries.

-

Економічний ріст і ризики рецесії: Якщо з'являються ознаки рецесії, дохідність Treasuries може впасти, оскільки інвестори шукатимуть безпечні активи. Якщо економіка продовжить рости, можна очікувати збереження високих ставок.

Поточні ринкові очікування (станом на жовтень 2024):

- Дохідність 20-річних Treasuries на рівні 4.8%-5%. Для прикладу, зараз TLT ETF має YTM 4.58%, а EDV ETF 4.31%

- ФРС може залишити поточні ставки на високому рівні до кінця 2024 року.

- Рік тому ринкові очікування дохідності були ще більшими, але місяць тому меншими ніж зараз. І все одне вони набагато більше поточного рівня інфляції, тому настрої ринку щодо майбутнього поки ще дуже песимістичні. Додаємо графік кривої дохідності US treasuries в динаміці.

Долучаємо ChatGpt 4o для прогнозування, але під нашим контролем)

Інструменти для прогнозування:

- Використання інфляційних очікувань і даних щодо монетарної політики ФРС дає змогу врахувати важливі економічні фактори.

- Розгляд різних сценаріїв (базовий, агресивний, песимістичний) дозволяє охопити широкий спектр можливих результатів.

Обмеження прогнозу:

- Не можна точно передбачити дії ФРС чи неочікувані економічні події (наприклад, геополітичні кризи).

- Відсутність чіткої прогнози щодо інфляції може значно вплинути на точність розрахунків.

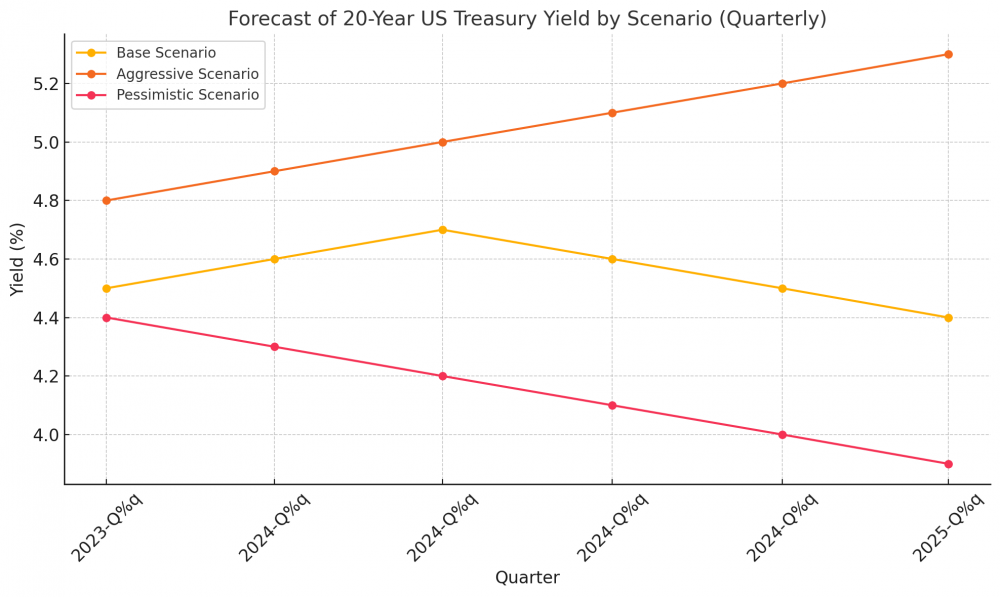

Додаємо графік прогнозованої дохідності поквартально на цей та наступний рік.

На графіку ви можете бачити прогнозні варіанти дохідності 20-річних облігацій США за трьома сценаріями: базовий, агресивний та песимістичний, поквартально на цей (2024) і наступний (2025) рік.

- Базовий сценарій передбачає, що дохідність стабілізується на рівні близько 4.5%-4.7% (залишаться на поточному рівні).

- Агресивний сценарій припускає підвищення дохідності до 5.2%-5.3% через можливе зростання інфляційного тиску (здешевшають на 10-15%).

- Песимістичний сценарій враховує можливу рецесію або економічне уповільнення, що призведе до зниження дохідності до рівня 3.9%-4% (здорожчають на 5-10%).

Цей аналіз базується на поточних ринкових умовах, монетарній політиці ФРС та інфляційних очікуваннях, проте може змінюватися в залежності від непередбачуваних економічних подій.

При написанні статті був використаний штучний інтелект під наглядом, корегування змісту та запитами від автора.

Хочете перебувати в курсі подій ? Підписуйтесь на Телеграм - бота спільноти самостійних інвесторів iTalks та отримуйте подарунки у вигляді записів корисних етерів.